5000亿元!央行买断式逆回购首次落地,对市场影响几何?

- 财经

- 2024-10-31 20:54:03

- 304

来源:华尔街见闻

综合多种货币政策工具来看,央行10月净投放中长期流动性超6000亿元,保持了较大的净投放力度。央行没有披露本次买断式逆回购操作的利率,瑞穗证券认为,5000亿元注资的效果相当于降准25基点。

“上新”三天后,中国央行买断式逆回购操作工具高效落地。

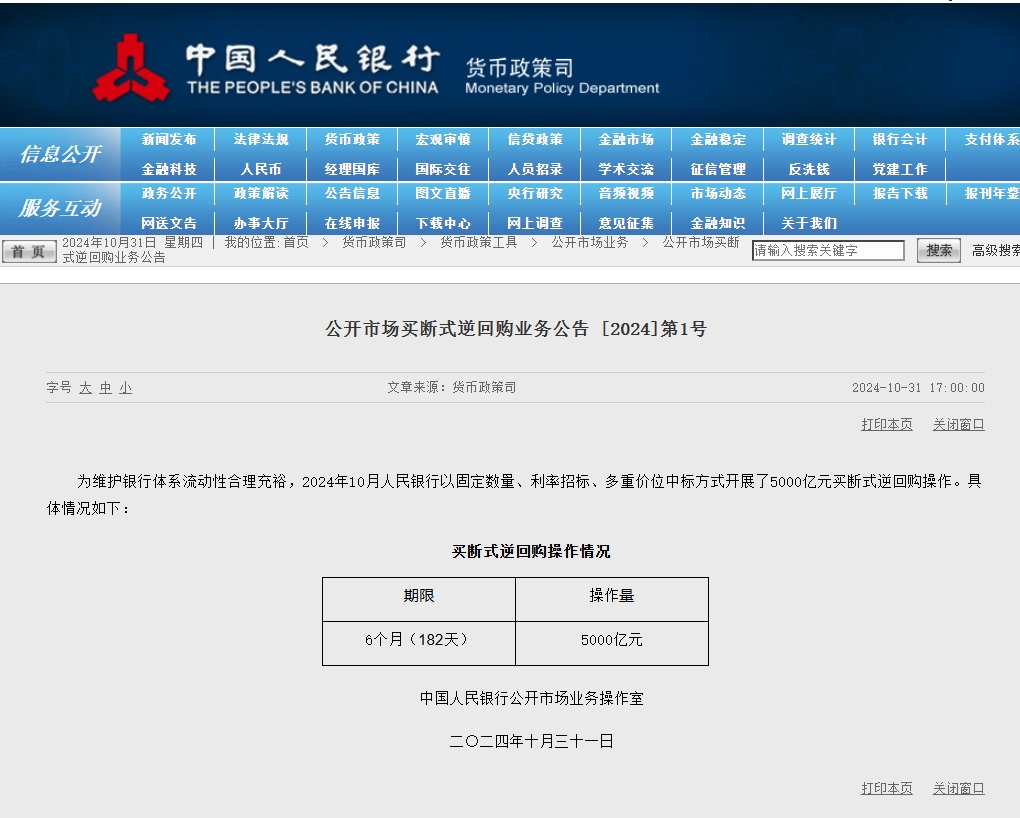

10月31日晚间, 中国人民银行官网发布首个买断式逆回购交易公告:

为维护银行体系流动性合理充裕,2024年10月人民银行以固定数量、利率招标、多重价位中标方式开展了5000亿元买断式逆回购操作。期限为6个月。

这是央行买断式逆回购工具启用后首次披露使用情况。本周一,中国央行启用了公开市场买断式逆回购操作,操作对象为公开市场业务一级交易商,原则上每月开展一次操作,期限不超过1年。广发证券认为,长期而言,买断式逆回购可能会逐步替代MLF,成为央行投放中长期流动性的重要方式。

同一天,央行宣布10月开展了公开市场国债买卖操作:

全月净买入债券面值为2000亿元。

10月央行开展买断式逆回购操作5000亿元,国债净买入2000亿元。尽管10月中期借贷便利(MLF)11月缩量890亿元,但综合多种货币政策工具来看,央行10月净投放中长期流动性超6000亿元,保持了较大的净投放力度。

10月净投放中长期流动性超6000亿元

据央视新闻最新文章,这是在央行每日根据一级交易商需求连续开展7天期逆回购操作的基础上,额外投放的长期资金,有利于保持短、中、长各期限流动性合理充裕,体现央行坚持支持性货币政策立场。专家指出,上述工具投放的流动性在年底和春节前还将继续发挥作用,预计届时资金面将保持平稳无虞。

此次操作期限6个月,可完整跨过春节因素对流动性的影响。央行此前公告显示,买断式逆回购操作期限不超过1年,可填补现有7天期逆回购、1年期MLF之间的工具空白。

业内专家分析,春节前现金投放、缴税等规模都较大,历来有较大的流动性缺口,如果选择3个月品种,将在1月春节前到期,进一步加大流动性补缺压力。而此次央行开展的6个月期操作将于明年4月下旬到期,可完整跨过春节因素对流动性的影响。

渣打银行中国宏观战略主管Becky Liu表示,中国央行打算提供更多流动性,抵消各银行在MLF操作下的净还款额。她还指出,这一新工具在确保经济中有足够的资金方面将会发挥更大的作用。

她还表示:

到目前为止,这一工具只能缓解中央行资产负债表因MLF偿付而缩水的问题,但未来将发挥更大的作用,促进央行扩表、注入基础货币。

5000亿元买断式逆回购,相当于降息25基点?

央行在声明中没有披露本次买断式逆回购操作的利率。

不过,瑞穗证券分析师周晓玲认为,5000亿元的注资规模相当于银行存款准备金率下调25个基点的效果,从而释放出更多现金用于放贷。不过,她表示,这些资金的成本将高于降准释放的资金。

央行此前公告称,买断式逆回购采用固定数量、利率招标、多重价位中标。根据这一机制,参与机构在投标时需要根据自身情况选择不同利率投标,最终中标利率就是自己的投标利率。也就是说,每家机构可能有多笔中标,中标利率各不相同,整个操作也没有统一的中标利率。

央视新闻援引业内专家分析,采用这一机制可以更真实反映机构对资金的需求程度,有效减少机构在利率招标时的“搭便车”行为;同时没有增加新的货币政策工具中标利率,强化7天期逆回购操作利率作为主要政策利率的作用。

债券过户但不出表,本质上仍是资金业务

买断式逆回购实现债券押品的过户,有助于提升银行间市场的流动性、安全性和国际化水平。

央行此次推出的买断式逆回购与此前的质押式逆回购最大区别在于,作为押品的债券不再冻结在资金融入方的债券账户,而是划转到资金融出方的债券账户。央视新闻援引业内人士分析称,此举可盘活大量债券资产,保障极端情况下的央行资金安全,并带动全市场市场买断式回购业务发展。

同时,债券过户但不出表,本质上仍是资金业务。

央视新闻援引接近央行人士介绍,央行买断式逆回购的会计处理与市场现有买断式回购交易一致,央行资产方增记对一级交易商债权,而不是债券资产。这一点与7天期逆回购以及MLF相同,反映了买断式逆回购本质上仍是资金业务。同时,买断式回购存续期间债券押品的利息将返还一级交易商,避免了票息高低对买断式逆回购操作定价的影响。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论